資源價格狂飆 油金股炒一轉

地緣政局愈趨緊張 OPEC+延長減產時間

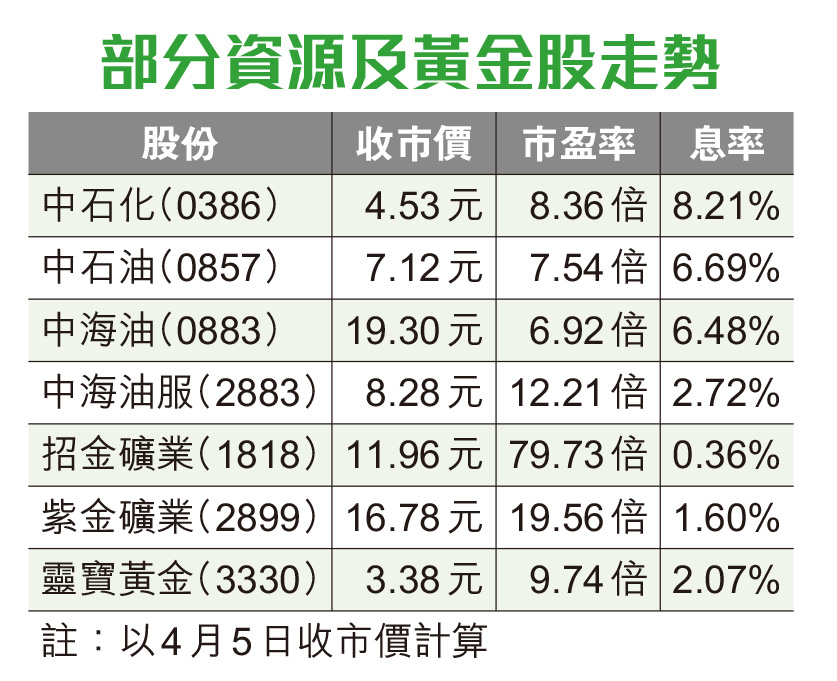

中東地緣衝突加劇,國際油價及金價進一步攀高,資金持續流入資源、貴金屬及大宗商品,令相關股份表現跑贏大市。市場正待全球進入減息周期,以穩定經濟。近期石油及黃金板塊造好,至於能否再炒一轉,或可參考專家意見。

倫敦布蘭特6月期油去年10月以來,上周首次在每桶90美元水平以上收市。紐約5月期油亦升至約87美元。

此外,石油輸出國組織及盟友(OPEC+)數個成員國於3月延長每日220萬桶額外自願減產至6月底。俄羅斯更在第2季前自願削減每天47.1萬桶原油產量和出口量。這是去年4月宣布自願減產50萬桶(延長至今年12月底)的基礎上追加的減產。

摩根大通分析師Natasha Kaneva表示,俄羅斯石油戰略轉變出乎市場預期,俄羅斯的行動,可能在9月時,將油價推升至近100美元。而OPEC+亦有機會在6月延長石油減產至年底,勢進一步催化油價上漲。

需小心控制注碼

iFAST Global Markets投資總監溫鋼城認為,受中東政局緊張影響,中海油服(2883)公布,收到中東地區客戶暫停4座鑽井平台作業通知,正在和客戶商討具體暫停執行時間、後續安排及相應解決方案。具體影響還在進一步評估,惟股價已先行回吐,一度急瀉逾兩成。

溫鋼城指,若看好油價上升勢頭,現時中海油服回吐反為入市機會,現水平可考慮「小注」買入,高位可博9.5元,惟需小心控制注碼。

資深財經分析師熊麗萍表示,環球經濟不穩,油價卻節節上升,反映油價除要看需求外,也要看供應及政局。投資者擔心國際政局、地緣政治因素。加上OPEC+維持減產目標,市場預期供應可抵消經濟放緩令需求減少。

熊麗萍稱,即使油價在80美元期間,中海油(0883)繼續受捧,除了派息吸引,集團過去兩年發掘不少新油田,且蘊藏量很高,看其基本面,料可受惠油價上漲。

另外,建銀國際指,中海油去年純利按年跌13%,略遜預期,惟集團油產量穩健,成本亦受控,單位生產成本按年降低3%至每桶7.7美元,好過該行預期的每桶8.13美元。中海油估值具吸引力,將目標價由15.65元升至21.3元,評級維持「跑贏大市」。

中石油營銷表現強

另一方面,中銀國際表示,中石油(0857)天然氣營銷業務表現強勁,其實現增長。預計在撇除減值、其他稅項減少及下游業務盈利小幅增長的情況下,今年中石油盈利將按年增長17%,重申「買入」評級,目標價上調至7.06元。

此外,美銀證券雖下調中石化(0386)2024年至2026財年盈利預測,但考慮近期國企獲估值重評,將其目標價由5元升至5.2元,重申「買入」評級,並指管理層注重投資者回報,有穩定而高水平的派息政策。

金礦股近日亦獲大行升價。高盛將招金礦業(1818)2024年至2025年經常性盈利預測上調30%至55%,反映國際金價上升及招金開採金礦進展理想,同時將其目標價由11.4元升至13元,評級由「中性」升至「買入」。

紫金產量大增

另外,建銀國際認為,紫金旗下黃金及銅產量強勁增長,以及公司成本控制有效等因素。因應紫金將業務增長作為核心策略,以及推出大量新項目,將其今明兩年盈利預測,分別維持基本不變及上調12%。

該行指,紫金現時估值吸引,將其目標價由14.4元升至18.9元,維持「跑贏大市」評級。

中信証券稱,紫金今年礦產銅及金產量可望實現增長8.9%和8.6%的目標。

此外,持續對外併購亦為紫金長期增長提供堅實支撐,可望受惠銅金產品長期量價齊升所帶來的利潤上升,予目標價20元,維持「買入」評級。