金融觀察/美國經濟可持續性存疑\上海金融與發展實驗室特聘研究員 鄧 宇

美國經濟暫時的「不着陸」可能會成為全球經濟不穩定因素,前期支撐經濟復甦增長的積極因素逐漸減弱,包括政府財政刺激政策的退潮及利率高位運行等,對經濟增長帶來的負面效應將顯現。美國聯邦政府債務的不可持續、美國局部銀行潛在危機,以及美國科技企業泡沫化風險也值得關注。

需要關注的是,美國經濟短期內避免了衰退,其中付出的政策代價卻是超歷史的,例如超大規模的財政刺激和史無前例的寬鬆貨幣政策,以及激進的加息,這些政策在發揮積極效應的同時,所付出的成本代價和負面溢出風險難以完全消化,將綿延很長一段時期。

一、貨幣政策成效與局限性

美聯儲通常被賦予「最後貸款人」的角色,主要調控工具包括:聯邦基金目標利率、結構性貨幣政策工具及其他救助計劃,引導市場流動性和調控貨幣供需關係。2008年金融危機後,美聯儲實施兩輪量化寬鬆貨幣政策。2020年新冠疫情發生後,美聯儲推出更大規模寬鬆貨幣政策,同時下調聯邦基金目標利率至0厘-25厘,並設定2%的通脹目標區間,最終引發大通脹。2022年,美聯儲開啟「追趕式」的加息模式,累計加息11次,幅度達525個基點,聯邦基金利率升至5.25厘-5.50厘。

美聯儲在預期管理、市場和公眾溝通,以及貨幣政策創新等方面取得了較好成效。短期來看,上述政策的確有助於提振市場信心,為市場和機構注入了流動性支持,扭轉了經濟陷入衰退的趨勢。在複雜的現代經濟體系中,美聯儲圍繞控制通脹、就業優先以及金融穩定、防止經濟衰退等多重目標管理上進行大膽試驗,積累了豐富經驗,取得了預期效果。

但美聯儲所實施的貨幣政策也存在負面效益,其中包括非常規政策工具的退出變得更加困難。本輪貨幣政策周期考驗美聯儲作為中央銀行的功能作用,無論是目標通脹的實踐檢驗,還是中小銀行的監管,抑或是市場溝通和預期管理,美聯儲體系存在的短板弱項仍值得深思。

二、經濟復甦的主要驅動力

相較而言,美國經濟的復甦增長比歐洲和日本等發達國家的進程要快,進展也更加順利,主要憑藉的還是美國獨特的經濟體系和全球布局,通過政策調整能夠獲得較大的迴旋餘地,「用時間換空間」的模式短期內避免了嚴重的經濟衰退,挽救市場信心。

近年來美國經濟結構轉型加快,高科技創新引領帶動一批科技企業快速成長,製造業回流計劃也取得積極進展。同時依託《通脹削減法案》(IRA)和《芯片和科學法案》等,推動國內芯片半導體、清潔能源的發展,同時國外跨國科技企業赴美投資設廠既帶來了新增就業,也改變了過去「產業空心化」問題。

美國經濟雖面臨局部銀行危機、高通脹及地緣衝突等風險挑戰,但通過強有力的宏觀政策避免陷入嚴重衰退的困境。根據美國經濟分析局(BEA)公布的數據,2023年四季度美國實際國內生產總值(GDP)環比折年率增長3.3%,遠高於預期值2.0%。背後主要有三方面原因:其一,美國GDP佔比最高的個人消費貢獻較大,2021-2023年私人消費支出對GDP的季度貢獻平均達到2.4%;其二,私人投資和政府支出增長有正貢獻,2023年美國製造業企業支出增長15%,規模超過500億美元;其三,國際資本流入,過去兩年美國吸引了全球24%的外國直接投資。

總體來看,美國經濟增長的主要驅動力在於消費支出增長及前沿科技投資擴張,這些驅動力能否延續還存在不少疑慮。從兩個方面來看:一方面,美國居民超額儲蓄不斷消耗,消費和零售增長的動力不足;另一方面,美國高利率仍可能維繫較長時間,美聯儲降息的條件尚不充分,企業和居民借貸利息支出相應增加,削弱增長潛力。

三、制約增長的中長期風險

疫情期間,美國財政刺激很大一部分用於消費支出,包括救助中小企業、提高失業補助及直接給居民派發現金支票。從財政刺激的短期效果看,一方面提振市場主體投資和居民消費信心,拉高零售增長貢獻度,增加居民儲蓄並擴大消費支出規模。另方面,大規模財政刺激也推高政府債務。統計顯示,2019年10月至2024年1月,美國聯邦政府債務增加超過11萬億美元,其間GDP增長約6萬億美元。

辨證來看,美國的財政政策力度大、財政逆周期調節見效快,但副作用也比較大。由於美國的選舉制度和財政預算赤字緊密關聯,因而財政赤字的擴張周期往往帶有周期性,而且多數時刻未受到硬約束。即便美國政府多次因聯邦政府債務上限問題而關門,但最終仍能在國會順利「闖關」,這與多數國家的財政體系和財政環境有較大差別。

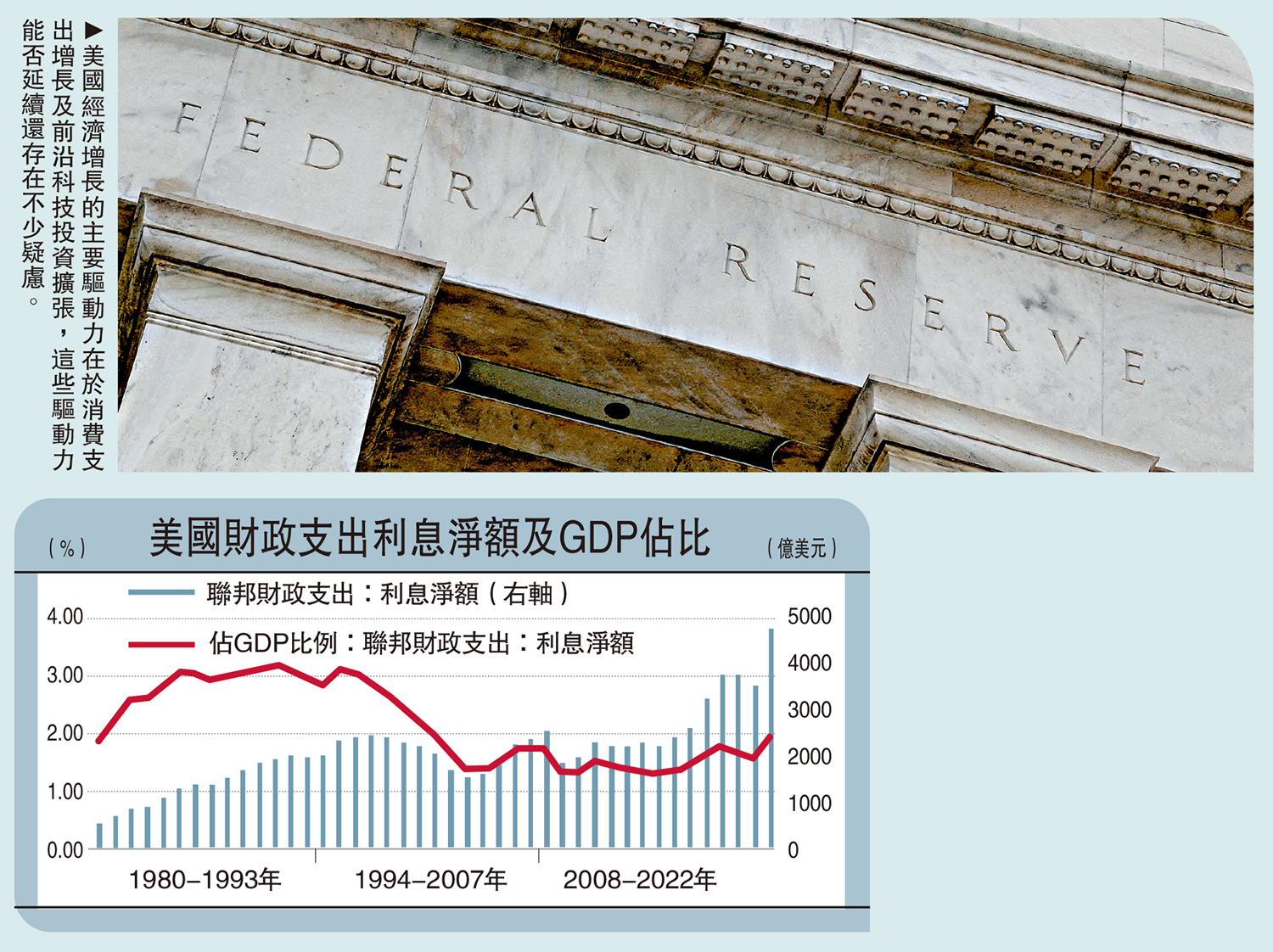

財政擴張的代價並非所有經濟體都能承受,需要思考兩個問題:其一,經濟回歸常態後的財政可持續性如何保障?其二,高利率環境下的財政擴張如何應對利息支出壓力?從數據來看,2019-2022年美國聯邦財政支出的利息淨額從3250億美元攀升至4751億美元,同期利息淨額佔GDP的比重從1.6%上升到了1.9%。隨着利率走高,財政支出的利息負擔不斷加重。CBO(美國國會預算辦公室)預計淨利息支出增長約佔2024-2034年美國赤字增長的四分之三。除了利息負擔外,美國聯邦債務上限數次被調高,債務規模持續擴大,CBO預計2033年美國債務規模將可能超過45萬億美元,赤字佔GDP比重將達到6%。

美聯儲的貨幣政策大體上取得了階段性成功,但相應地付出的代價也並不低。數據顯示,2023年美聯儲在扣除支出後的收入為-1143億美元,創有史以來最高的年度虧損。

四、結論與展望

美國經濟增長雖有短期的韌性,但可持續性存疑,美聯儲需要在穩定通脹、促進就業和防止經濟衰退之間平衡:一方面,國內政治生態出現不穩定跡象,導致財政政策和產業政策的分歧較大,國內「逆全球化」思潮也為美國經濟的自由開放蒙上陰影;另一方面,大國博弈和地緣政治衝突加深,進而引發全球不穩定性,導致全球氣候行動、國際經濟治理、宏觀政策協調等議題或擱置、或進展緩慢。

2008年以來,關於現代中央銀行的討論甚囂塵上,市場和公眾對美聯儲的批判不絕於耳。特別是2020年以來,美聯儲開啟史無前例的大規模量化寬鬆貨幣政策,而後又實施快速激進加息政策,成為過去五十年以來,政策調整最快、最激烈的一次貨幣政策周期。從政策影響力和負面效應來看,現代中央銀行的角色和地位似乎到了一種新的高度,幾乎達到巔峰。全球市場、機構和投資者對美聯儲貨幣政策的預期更加複雜。

美聯儲前主席本·伯南克在研究美國「大蕭條」後提出金融危機的兩大特徵,一是公眾對金融機構特別是對商業銀行喪失信心;二是債務人普遍破產。其中,銀行體系因規模巨大,居於金融體系核心,因而在金融危機中具有舉足輕重的作用。當前,現代中央銀行已經從「最後貸款人」的角色轉變為兼顧「最後做市商」的多重角色,意味着美聯儲的多重目標和不斷擴張的權力。隨着經濟金融形勢的變化,美聯儲所兼顧的政策目標越來越多,因而對貨幣政策的要求也更高。比較三十年來美聯儲的政策周期和美國經濟周期,二者具有很強的關聯性。

由於現代經濟和金融的深度互嵌,美國經濟增長愈發依賴寬鬆貨幣政策,基本形成「經濟衰退─財政刺激─量化寬鬆」的循環模式。隨之而來的是財政赤字上升、美聯儲資產擴張,政策利率的調整幅度越來越大,回歸正常化的難度更大,稍有不慎可能引發超預期的經濟衰退。雖然近期國際貨幣基金組織(IMF)發布的預測報告上調美國2024年GDP增長2.1%,比2023年10月預測高0.6個百分點,但是美國經濟的中長期風險仍未得到有效解決,甚至某些領域「無解」,只能繼續維繫目前的經濟模式。

(本文僅代表個人觀點)