一點靈犀/貨幣政策轉向價格型調控\李靈修

上周三(19日)人民銀行行長潘功勝在陸家嘴論壇上闡述貨幣政策立場,發言內容信息量極大。除了淡化「規模情節」,降低外界對於金融數據高增長的期待,還勾勒出未來貨幣政策改革的藍圖,將從數量型調控轉向價格型調控。

所謂數量型與價格型調控的區別,主要體現在貨幣政策中介目標的差異,數量型圍繞M1、M2等貨幣供應量,價格型則錨定短期市場利率。目前發達經濟體多實行價格型調控,美聯儲貨幣政策亦是如此。

錨定貨幣供應改為市場利率

上世紀70年代,美國遭遇滯脹危機。原有的凱恩斯理論無法對此經濟現象進行解釋,以弗里德曼為代表的貨幣主義站上前台。美聯儲開始採用貨幣供應量作為政策中介目標,最初的主要指標就是M1,即聯儲局通過控制M1的增長,進而影響通脹數據及GDP增長。

但到了90年代初,隨着金融體系的急劇擴張,大量流動性資產被排除在貨幣供應量的統計口徑之外,數量型貨幣調控方式已經不再合適經濟發展。這一情況與中國現處境十分相似,鑒於內地M1未有納入個人活期存款及高流動性金融產品,數據統計與實際水平存在脫節。1993年7月,時任美聯儲主席格林斯潘表示,聯儲局的貨幣政策調控目標將改為聯邦基金利率,具體操作參考泰勒規則(Taylor Rule)。這象徵着美國貨幣政策正式轉向價格型調控。

2008年以前,美聯儲依靠公開市場操作(OMO)改變銀行系統的準備金供應量,間接影響聯邦基金利率。這一政策體系也被稱為「稀缺準備金」(Scarce Reserves)框架。2008年後,美聯儲實施QE(量化寬鬆)政策,導致銀行體系準備金大幅擴充,準備金不再「稀缺」,政策體系轉向了「充足準備金」(Ample Reserve)框架。美聯儲通過同時改變準備金餘額利率(IORB)和隔夜逆回購報價利率(ON RRP)來控制聯邦基金利率。這就是大家所熟知的美聯儲利率走廊。

持續改革提升效率

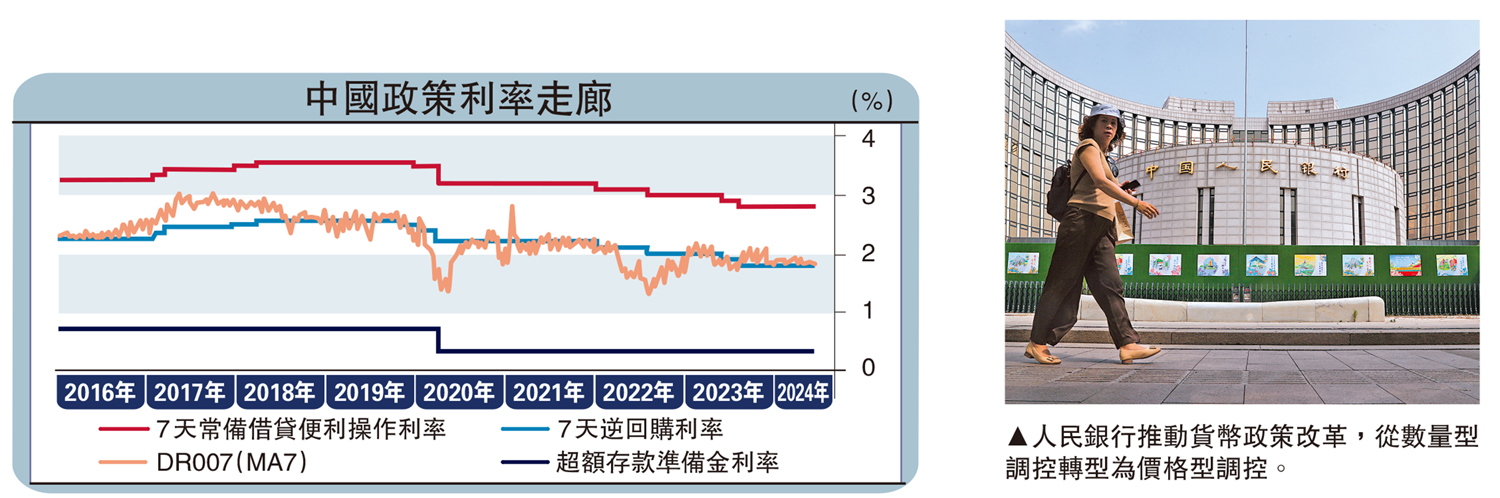

中國貨幣政策在價格型調控的道路上也經歷了漫長摸索。早在2012年,《金融業發展和改革「十二五規劃」》就明確表示,要推動貨幣政策從以數量型調控為主向以價格型調控為主的轉型。2016年初,人民銀行在2015年四季度《中國貨幣政策執行報告》中提出:「探索利率走廊機制,增強利率調控能力,理順央行政策利率向金融市場乃至實體經濟傳導的機制。」這也暗示了,監管層已經着手利率走廊的頂層設計。

2019年以貸款市場報價利率(LPR)改革為標誌,監管層逐漸理順從政策利率向市場利率的傳導體系,價格型調控框架初見雛形。在此基礎上,人行搭建起了「7天逆回購利率-MLF(中期借貸便利)-LPR-存貸款利率」的利率調控機制。不過,這一利率傳導機制也存在不少問題。譬如政策利率過多,短期有逆回購利率,中期有MLF利率,不利於市場和公眾理解,同時也增加了人行的管理難度,貨幣配置效率欠佳。又如,作為貨幣政策中介目標的市場利率(DR007)波動過大,不能充分體現人行的調控意圖,有時還會出現信號混亂的誤解。

今次潘功勝談及的改革方向,就是用7天期逆回購操作利率取代MLF利率作為主要政策利率。人行未來可通過二級市場國債買賣的方式調節市場流動性,將市場的短期利率穩定在7天期逆回購利率附近,然後借助利率走廊引導中長期利率波動,進而更有效調節貨幣政策。