遠見卓識/金價漲勢已偏離基本面\興業證券固收分析師 羅雨濃

黃金是今年第一季度表現最偏離「常識」的資產。從全球範圍來看,美國基本面和通脹數據持續超出預期,歐洲和日本的基本面也好於預期,2023年縈繞在投資者心頭的衰退擔憂逐漸消散。在常規分析框架下,黃金價格應該下跌。但我們所看到的是黃金價格不斷創新高。

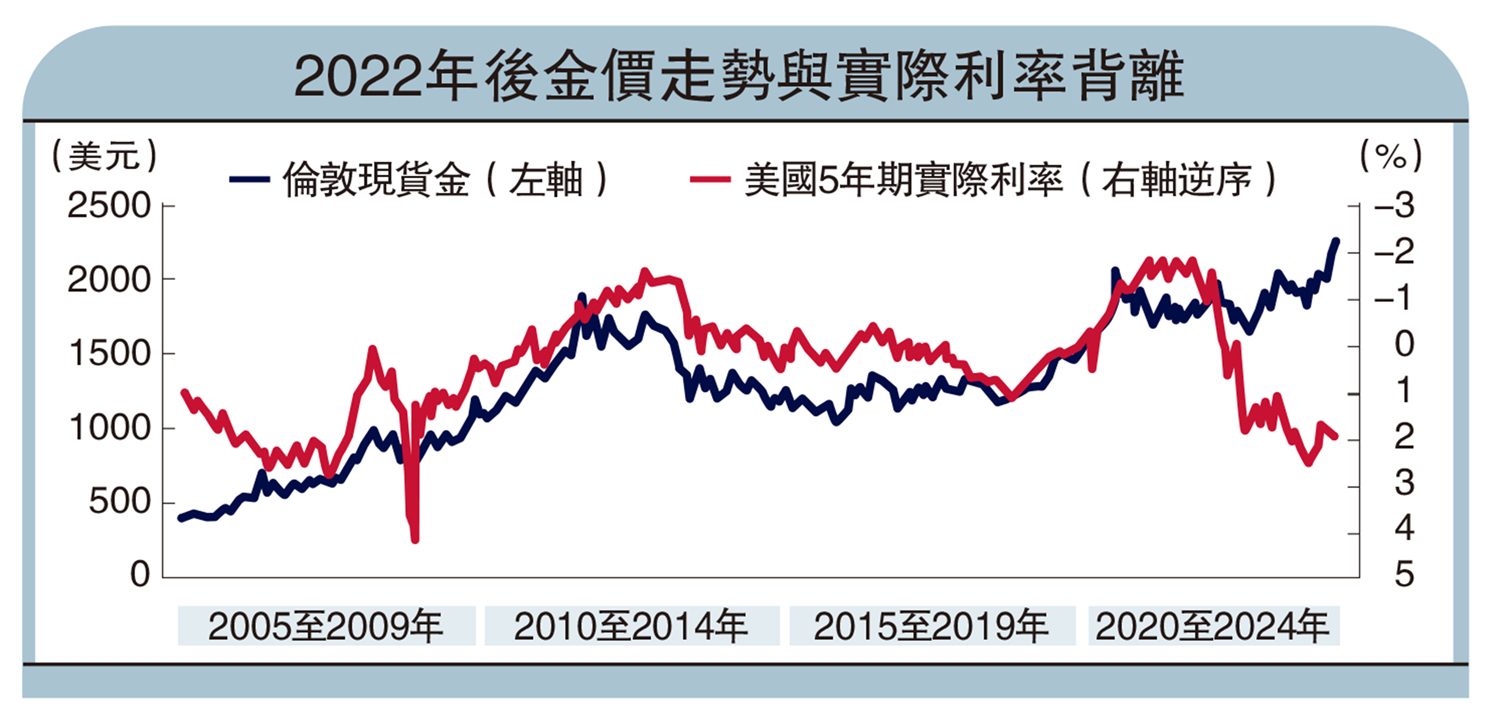

實際上,自2022年以來,實際利率對金價走勢的解釋力就已經下降,目前流行的市場敘事,是用「美元信用體系的坍塌」來解釋黃金定價範式的轉變。但果真如此嗎?

2022年2月俄烏衝突爆發,隨後歐美對俄羅斯實施金融制裁。2022年全球央行對黃金購買量大幅上升合情合理。2023年全球央行對黃金購買量維持在高位,但相比2022年小幅回落。從金價表現上看,2022年黃金價格整體下跌,這說明全球央行購金並未對金價起到支撐作用,而是黃金定價的經濟邏輯──實際利率在發揮作用。而2023年黃金價格上漲有很多合理解釋,比如硅谷銀行和瑞士信貸事件引發市場震盪,投資者對美國衰退的擔憂升溫等。全球央行購金行為對黃金價格有一定解釋力,但我們不應該將其歸因為最主要的原因。

美元作為國際儲備貨幣的地位依然穩固。「布雷頓森林體系」解體後,美元資產成為全球央行儲備資產的絕對主體。歐元誕生後,美元地位受到一定挑戰,但目前美元在全球央行儲備資產中的佔比仍高達58%,2021年以來這一比例相對穩定。從數據上看,2022年的俄烏衝突並未導致全球央行加速「去美元化」。美元資產從安全性、流動性、收益性等角度綜合考量,仍然是全球央行儲備資產繞不開的選擇。長遠看,美元作為全球儲備貨幣的地位可能會動搖,但短期內「美元信用體系坍塌」是個偽命題。

黃金價格與黃金ETF規模的背離是值得警惕的信號。黃金ETF是投資黃金流動性最好的工具,也一般由專業投資者使用,周期規模變化可以反映出專業投資者對黃金價值的判斷。當前黃金價格與黃金ETF規模出現背離,這在歷史上比較少見,筆者認為這主要反映出專業投資者和大眾在黃金投資價值認知上的分化。全球央行對黃金價值的判斷會囊括政治因素,但如果黃金價格和實際價值偏離過大,各國央行也會斟酌配置黃金的成本和風險。

美債和黃金都屬於全球安全資產,而境外投資者是美債佔比最高的持有人類別。如果黃金價格上漲背後是美元資產被拋棄,那如何解釋境外投資者持有的美債規模不斷創新高呢?

全球黃金存量約20.9萬噸,價值約13萬億美元。其中一半為流通性較差的黃金首飾,真正的黃金市場規模約5萬億美元,主要是由金條、金幣、黃金ETF、央行黃金儲備等構成。而美債存量超過33萬億美元,美債市場規模遠大於黃金,其金融屬性和流動性也遠好於黃金。目前僅境外投資者持有的美債規模超過8萬億美元,已經超過黃金市場的規模。

今年美國通脹和基本面數據持續超預期,導致市場對聯儲開啟減息時點的預期不斷後移,美債短端和長端利率均出現一定程度上行。目前市場預期今年6月聯儲開啟減息,2024年全年減息三次,與美聯儲在SEP(經濟預期概要)中的指引一致。

聯儲幣策寬鬆空間有限

高增長韌性和貨幣緊縮時間延長對黃金估值構成利空,但黃金價格走勢卻持續與基本面產生背離。美債和黃金的定價分化可以由投資者結構得到解釋:美債市場由專業的機構投資者主導,而黃金投資者中普通大眾佔比較高。

2000年以來,黃金有三輪大幅上漲的行情,分別是2004至2008年、2009至2012年及2019至2020年。這幾個階段都有明顯的共性:美國處於貨幣寬鬆周期或美匯指數走弱,且美國經濟增長乏力。歷史上,經濟衰退和貨幣寬鬆往往驅動黃金牛市,而這一輪黃金上漲則是明顯存在「搶跑」,或者說與基本面的現實存在偏差。

2023年經濟衰退和貨幣政策重新轉向「放水」是全球宏觀的主要敘事邏輯,但在2024年全球宏觀已然轉向「軟着陸」的定價路徑,而黃金的定價沒有根據基本面的現實調整。2024年俄烏衝突仍在持續,中東局勢波譎雲詭,全球政治進入大選年,地緣政治不確定性明顯抬升,這都有利於黃金估值的宏觀敘事。但從黃金定價更本質的邏輯上看,AI革命方興未艾、歐美衰退概率降低、全球通脹只是具有黏性但不可能捲土重來、「軟着陸」之下美聯儲貨幣寬鬆空間受限,這些都對黃金估值構成利空。