政經透視/日本幣策轉向存在變數\平安證券首席經濟學家鍾正生

日本央行2023年末會議備受關注,市場期望找尋貨幣政策轉向的線索。然而,會議維持鴿派表述,市場預期落空。筆者認為,基本情形下,日央行或於2024年4月左右退出負利率,同時不過早放棄收益率曲線控制,以防止日債市場過度波動。只是日央行實際政策選擇仍有較大變數,具體取決於通脹、工資及美國經濟走勢。在此背景下,日債利率的方向未定,日圓有望逐步升值,但節奏未必連貫。

日央行年末會議備受關注,市場「轉向預期」已然先行。12月6至7日,日央行一、二把手再度公開討論退出負利率政策,激起市場對貨幣政策轉向的預期。日央行行長植田和男表示:「從去年底到2024年,在貨幣政策的處理問題上將變得更具有難度;如果加息的話,有多種選項可以用於調整政策利率。」繼而,市場高度關注日央行2023年的年終會議,以期尋找更多政策轉向的蛛絲馬跡。因轉向預期升溫,近期日債利率和日圓匯率同步上行:12月7至15日,10年期日債利率累計上升6.1基點(BP,Basis Point)至0.73厘;美元兌日圓累計跌3.5%,由147.3跌至142.2。

日央行2023年12月會議意外維持「鴿派指引」,鮮有談及「轉向」。12月19日,日本銀行公布最新利率決議。決策方面,維持負利率與收益率曲線控制(YCC)不變;經濟表述方面,提到私人消費、非住宅投資增速溫和增長,主要反映了三季度相應指標環比跌幅的收窄;住宅投資表現仍持續相對低迷;剔除生鮮食品的核心消費物價指數(核心CPI)之通脹率明顯回落,而預計2024財年通脹可能高於2%,而潛在通脹水平可能逐漸回到目標水平。政策展望方面,維持「鴿派指引」,未提供有關加息前景的任何暗示信息:預計仍將維持YCC政策,以確保通脹穩定於2%的目標水平;承諾必要時「毫不猶豫」地採取進一步貨幣寬鬆措施。

植田行長表態整體持觀望態度,薪資問題仍是焦點。植田行長在記者會上表示,當前勞動力環境有所趨緊,企業利潤上升,部分大企業甚至表態願意繼續提高2024年薪資水平;但由於經濟存在高度不確定性,有許多企業仍未決定2024年是否繼續加薪;日本央行傾向於繼續觀望,以等待更多證據確認工資和物價是否處於良性循環,即工資水平是否會上漲到足以將通脹長期維持在2%的目標附近。本次會議和記者會後,市場「轉向預期」有所降溫:美元兌日圓反彈至144.5,10年期日債利率下降2基點至0.62厘,日經指數整日上漲1.4%。

通脹回落仍待觀察

但一個值得關注的細節是,日本內閣大臣首次出席日央行會議,暗示日本政界或正施壓政策轉向。會議聲明顯示,日本內閣大臣新藤義孝出席了本次會議,這是自2020年4月以來日本內閣大臣首次出席日央行會議。日本每日新聞和共同社等媒體的最新民調顯示,岸田文雄政府的支持率,已跌至2021年內閣成立以來新低,主因民眾對通脹壓力和經濟政策嚴重不滿。因此,本次內閣大臣的出席,無論是否「作秀」,顯示出岸田政府某種程度上希望貨幣政策轉向以遏制通脹的政治訴求。

市場主流預期顯示,日央行或於2024年4月左右退出負利率;有可能先加息、後退出YCC;即便先調整YCC也會循序漸進,而不是貿然放棄。在本次會議前,大和證券、野村證券等日本金融機構預計,日央行最早可能在2024年1月會議宣布退出負利率政策;至於轉向方式,日央行可能先加息,後退出YCC政策。之所以YCC政策不隨負利率政策同步退出,主要考慮的是,日央行或想保留對日債利率的控制能力,防範加息引發的流動性驟然緊縮風險。三菱日聯摩根士丹利、摩根大通等機構則認為,日央行可能於2024年1月調整YCC目標,仍會設置一定的目標區間,防止日債利率大幅飆升。

筆者認為,日央行轉向的節奏仍有不確定性,具體將取決於以下三方面因素:

一是,通脹會否回落。截至2023年10月,剔除生鮮食品後的日本核心CPI同比增速為2.9%,連續十九個月高於2%;日本CPI同比讀數同時超過美歐通脹率。不過,本輪美歐通脹走勢領先於日本,近一年美歐通脹已顯著改善,國際油價也趨於穩定,日本通脹回落或許只是時間的問題。實際上,日本10月核心CPI同比已從2023年1月的高位(4.2%)回落1.3個百分點,這也部分印證了此前日央行關於「成本推動的通脹將會減弱」的觀點。若通脹如期改善,日央行可能對維持寬鬆貨幣政策更有耐心、推遲轉向。

二是,實際工資增速能否轉正。植田和男曾多次強調,正密切關注日本的收入趨勢,認為這是決定長期實現可持續通脹的關鍵因素。在2023年春季勞資談判(「春鬥」)中,工人薪資獲得近二十六年以來最大漲幅,令日本名義工資增速保持較高水平;然而,日本工資仍未跑贏通脹,2023年以來實際工資同比增速持續為負。因此,2024年的「春鬥」顯得尤為關鍵,如果日本實際工資收入仍未轉正,日央行考慮退出寬鬆貨幣政策時可能更顯猶豫。

三是,美國經濟能否剛好「軟着陸」。如果2024年美國經濟小幅降溫,美聯儲選擇「預防式降息」,對日圓流動性收緊提供一定緩衝,進而為日央行轉向創造良好環境。但是,假如美國經濟「過熱」或「過冷」,均可能阻礙日央行轉向:一方面,如果美國經濟「不着陸」、通脹回升,美聯儲或推遲降息、美債利率維持高位,日央行或礙於流動性風險而推遲轉向;另一方面,如果美國經濟「硬着陸」,日本經濟金融環境或受波及,這也會削弱日央行轉向的底氣。

日圓升值未必連貫

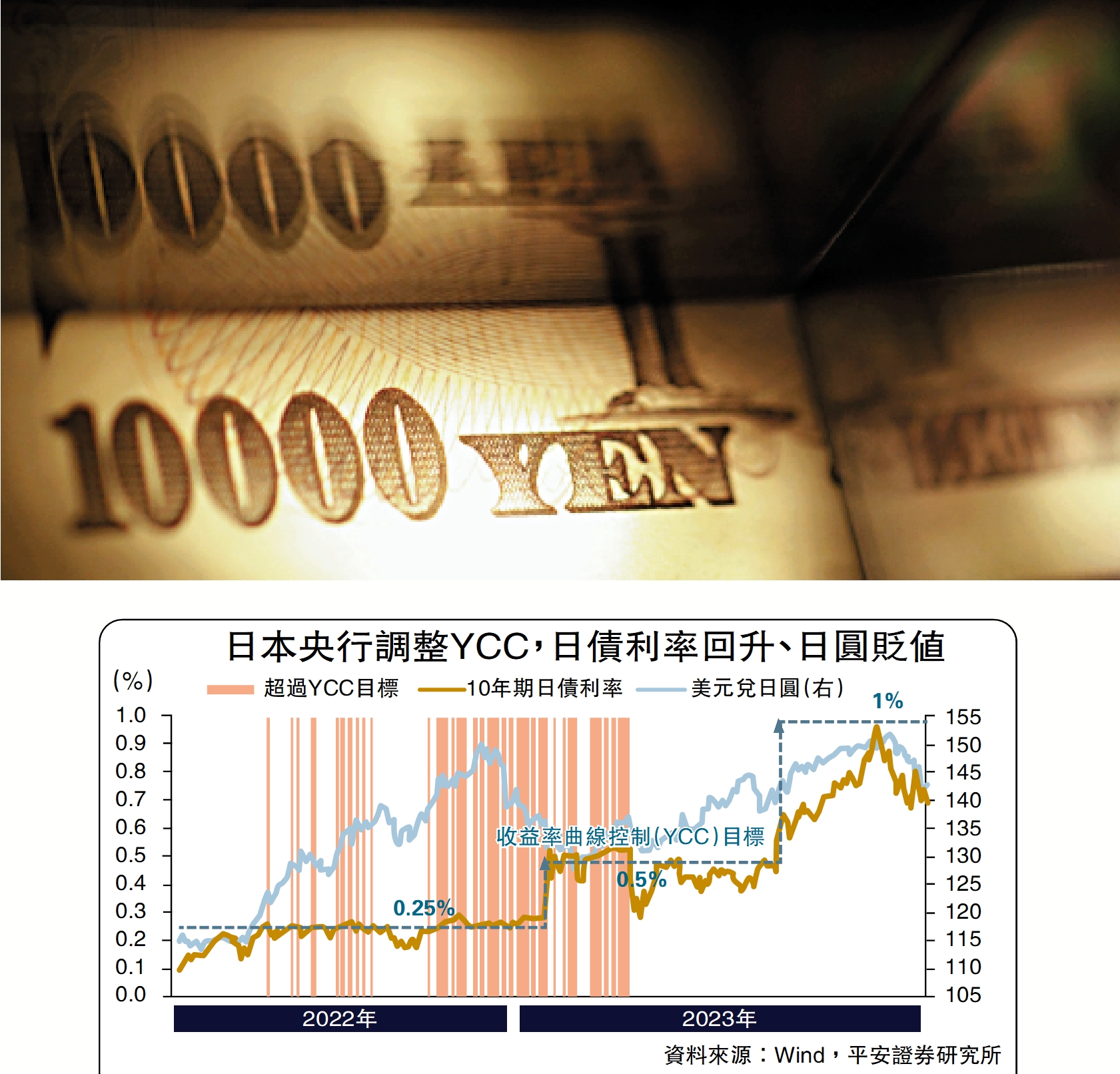

日債走向變數較大。一方面,日央行放棄YCC及可能的加息,勢必帶來日債利率上行壓力。2022年12月以來,日央行兩次上調YCC目標區間,儘管節奏比較謹慎,但日債利率整體呈回升趨勢。但另一方面,如果美聯儲降息及美債利率下行,全球流動性壓力緩和,則可能對沖甚至掩蓋日債利率上升的壓力。近期美聯儲降息預期的影響較大,儘管日央行轉向預期也在升溫,但10年期日債利率仍成功脫離10、11月0.8%至0.9%的高位。

日圓匯率修復的空間充足。本輪日圓貶值始於2022年3月,俄烏衝突令日本通脹上升、經濟受衝擊、市場利率被迫抬升,日圓「避險屬性」所依賴的低通脹、低利率環境遭遇破壞,引發日圓持續貶值。截至2023年四季度,美元兌日圓一度升破150關口,日圓基本處於1980年代以來最弱勢的水平。展望2024年,伴隨日本及全球通脹改善,日圓匯率或許天然具備修復的基礎。在此之上,尤其在2024年美歐貨幣政策可能轉鬆的背景下,日本銀行收緊政策對日圓的支撐效應會更為明顯。筆者認為,基準情形下,日圓匯率有望逐步回到130附近,即2023年初水平。

不過,日圓升值的節奏未必連貫。

首先,美聯儲降息節奏仍有爭議。美聯儲2023年12月會議後,據CME FedWatch預測,美聯儲2024年降息六次(150基點),明顯多於美聯儲點陣圖顯示的三次(75基點)。如果市場預期修正,美債利率回升,日圓升值可能受阻。

其次,日央行轉向的節奏仍不確定。鑒於植田行長是「預期引導」工具的發明者,近期其關於轉向的言論可能旨在試探市場反應,未必是可信承諾。日央行實際轉向有可能比預期的更慢更謹慎,比如再次微調YCC而不是徹底放棄,或者只是「口頭加息」試探市場而推遲實際行動。

最後,日美「經濟差」會否擴大。雖然日本經濟在2023上半年表現良好,但三季度實際GDP環比轉負,其中私人消費環比連續兩個季度萎縮,與美國經濟的強勢增長背離。如果2024年日美經濟表現持續背離,日圓升值空間或受限。